智慧金融服务解决方案是以金融担保、农业信贷担保、小额贷款等各类业务为核心,利用主流技术,将金融服务通过业务模板、业务工具、业务活动、业务规则定制到业务过程中,形成智慧金融服务的可视化、数字化、智能化管理平台。

全面的风险管理与担保业务管理融为一体,提升金融服务机构识别、预防和化解风险的时效和能力。管理平台将所有数据进行智能分析、计算,从而为业务管理优化、业务产品的研究等提供决策支撑。

智慧金融服务信息化解决方案在金融服务机构业务运作与创新、风险管理、决策分析、发展战略等各个方面提供信息化支撑,是金融服务机构持续、健康、科学发展的“软实力”与“内在推动力”,为金融服务机构实现更加长远的战略目标提供支撑。

为满足金融服务机构业务发展和未来经营管理的需求,全面支撑金融服务机构业务体系建设,规范作业行为、优化业务流程、归集各类监管信息、提升风险救助能力,建立坚实的全面风险管理和大数据智能化风险控制基础。

平台以国家政策法规为导向、以各项制度为指引,以客户为中心,提供对金融业务的全过程、全方位实时智能监控,实现业务管理智能化、精细化、服务手段多样化、辅助决策科学化的目标。通过分析整合现有规则制度、金融服务业务流程及宏观数据结构,建立标准统一、流程规范、功能完善、简单实用的信息化服务平台。通过构建标准规范的数据交换协议,实现与银行、工商、金融监管等部门的信息共享,消除信息孤岛,为大数据风控、综合监管提供多方位数据支撑,推动业务风险管控从人工经验判断向机器识别、机器智能化预警转变,进一步解放业务人员劳动力,为高层领导决策分析提供数据支撑。

-

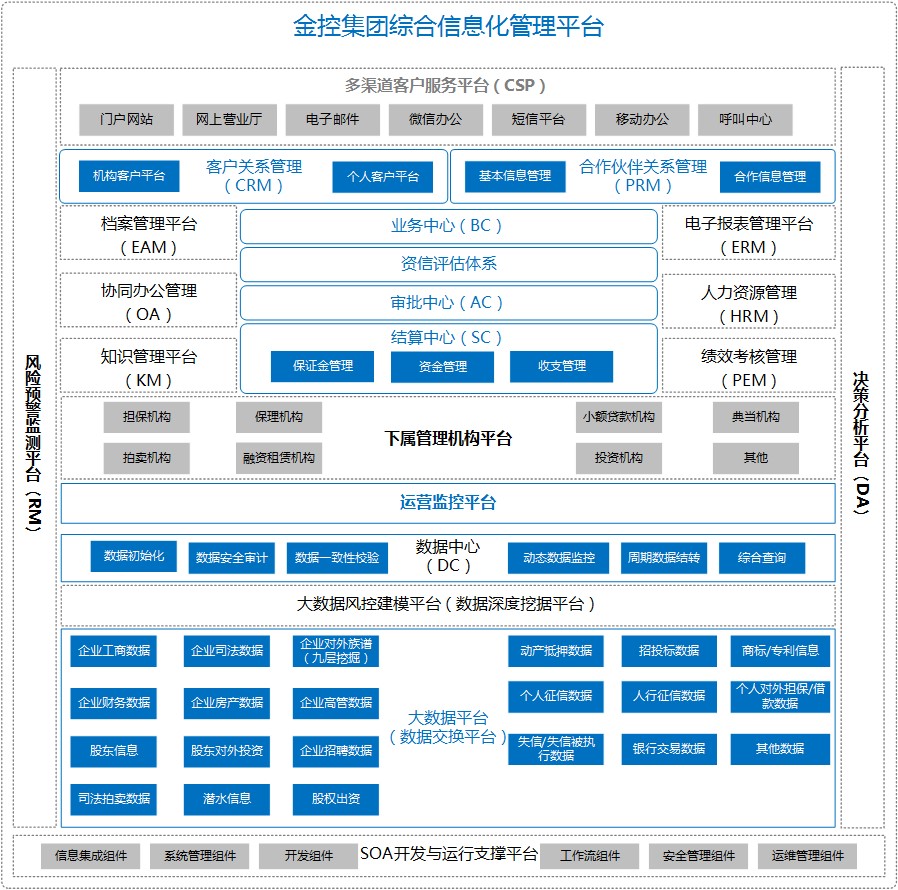

金控集团综合信息化管理

金控集团综合信息化管理平台,利用大数据、智慧云等主流技术为依托,全方位整合各方资源,立足未来,把控全局,为金控集团提供可持续发展的综合信息化平台建设方案。方案集成了集团所有信息化智能系统,结合PC端、移动端等多端入口以及可扩展灵活的第三方接口为金控集团打造可支撑未来各项需求的综合化信息平台。一体化、一站式多面手的解决方案将为推动金控集团的长远发展与不断壮大提供坚实的信息化后盾。

-

担保业务管理

根据相关计算机网络建设规范要求,按照担保业务信息化建设规划,结合客户业务现状,按照“统一决策、统一管理、统一制度”的原则,落实各项管理政策要求,遵循“以人为本、服务企业、科学管理、追求卓越”的宗旨,建设技术先进、管理科学、服务高效的综合金融服务综合信息管理系统。建设一套技术成熟先进、运行稳定、安全可靠、管理科学,适于融资担保公司实际业务的技术架构;实现大集中的数据中心;实现公司的集中经办业务库、综合管理、决策分析、公众服务、渠道整合全方位的面向业务、管理、服务的信息化系统;实现公司各项业务的模式金融化、业务智能化、流程标准化、服务社会化。

-

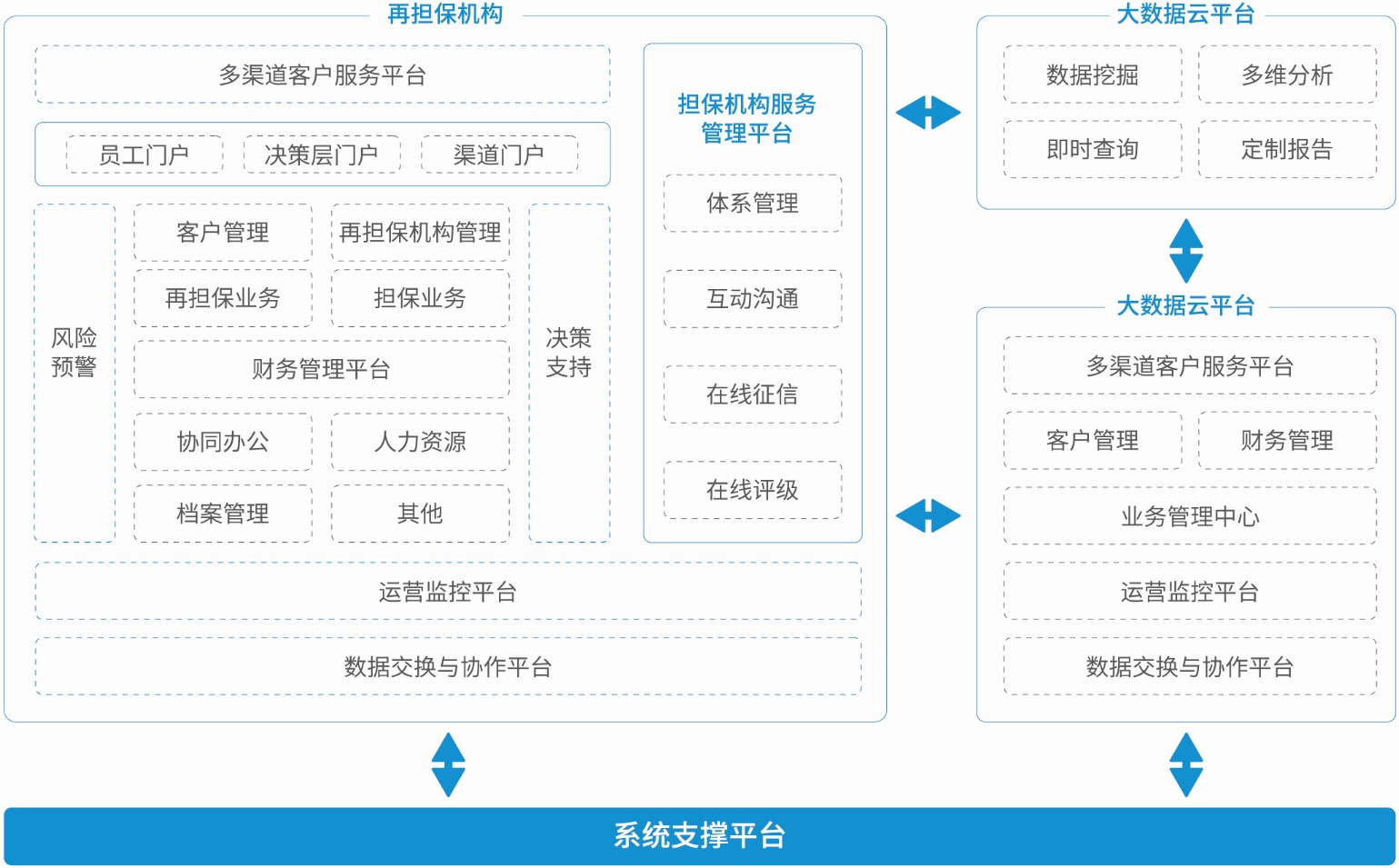

再担保业务管理

再担保业务信息化解决方案为再担保机构实现了“快、准、全”的整体信息化业务管理与风险控制。通过与担保机构、合作机构等的数据无缝衔接,提升了担保、再担保体系内的规范化、全局化监控管理能力,助力再担保机构达到运营目标与政策目标双赢的目的。

再担保业务管理系统是以再担保业务受理、审查、审核、评审、批复、签约、保后等工作为核心,提供业务办理、业务查询、业务统计、业务分析等功能的综合管理运营平台。系统按照用户角色分配操作权限,控制操作范围,在业务审批、合同签约等业务流中集成电子CA签章、短信通知等技术手段,保障业务办理的高效、信息的真实准确。

-

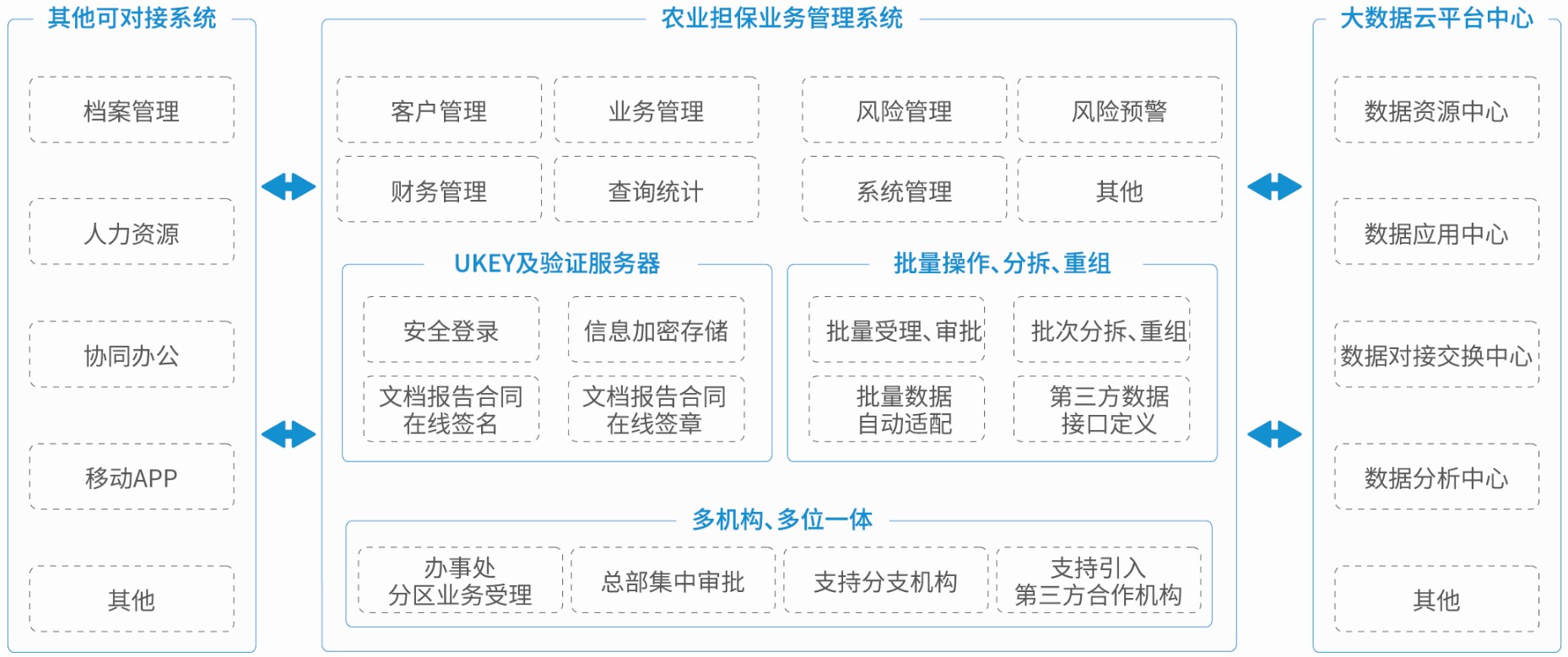

农业信贷担保业务管理

农业信贷担保业务管理借鉴了众多农业信贷担保机构业务流程管控思想与管理方法,涵盖客户的保前、保中、保后的各个环节,全生命周期管理构成了公司担保业务管理的主线,从而实现担保业务各业务品种全过程管理、审批管理等的全项生命周期的管理解决方案,便于决策层对各项业务指标进行全面监控,从而控制并降低业务风险;实现担保业务全生命周期业务办理的电子化流程管理;通过应用先进的自动化工作流技术起到了规范业务过程,全程监控业务进程,强化团队合作的作用。可有效改善工作质量,实现无纸化办公,提高工作效率降低内耗。

-

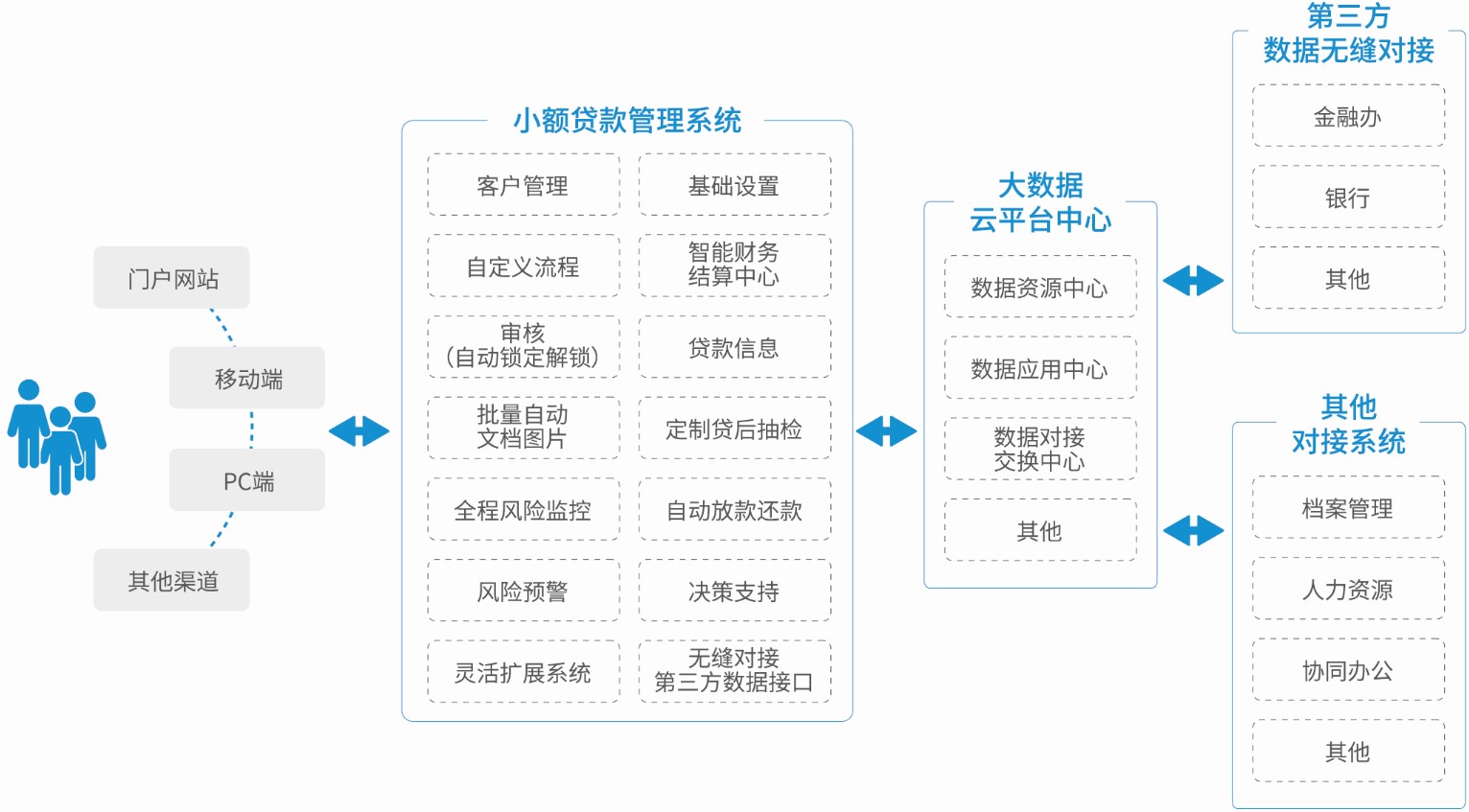

小额贷款业务管理

将小额贷款业务划分为贷前与贷后两个大的阶段,并运用BPM工作流技术实现从贷款咨询申请、受理、调查、评审、审批、签约放款、收费、贷后管控以及贷款资料归档的贷款业务全过程管理与控制,并可在业务过程中采用财务分析、资信评级、征信等技术分析工具辅助管理人员对客户进行综合信用与风险分析。

提供用于对客户信用以及客户风险进行评估的技术工具,即可单独对客户进行分析,同时也可在业务过程中实现对贷款客户的实时分析,并将各项分析结果用于辅助决策。

提供一套对公司的资金来源、资金走向以及资金现状进行管理的功能,以方便客户管理与决策人员及时掌握动态的资金信息,从而做出合理的资金调配决策。

根据小贷业务的特点,通过收集相关的资料信息,监控风险因素的变动趋势,并评价各种风险状态偏离预警线的强弱程度,向决策层发出预警信号并提前采取预控对策。因此,构建风险控制系统必须先构建评价指标体系,并对指标类别加以分析处理;其次,依据预警模型,对评价指标体系进行综合评判;最后,依据评判结果设置预警区间,并采取相应对策。

-

推动金融机构经营战略与管理制度的执行

信息化的实质是管理思想的变革,是业务处理方式的转变,是金融机构经营战略的集中体现;

通过工作流程以及数据操作与访问权限的控制,可规范金融机构的业务流程;

信息化系统中承载着金融机构的管理思想与经营理念,固化了公司的业务规则、流程以及管理制度。

-

可构建以金融服务机构为核心的综合信息化平台

智慧金融服务信息化解决方案融合了担保、再担保、农业信贷担保、小额贷款等多种业务,以金融业务为核心,以信息化为手段,利用主流技术,将金融业务通过业务模板、业务工具、业务活动、业务规则定制到业务过程中,形成金融业务的可视化、数字化、智能化管理平台。

-

业务产品灵活定义

基于SOA松耦合技术,将整体方案架构中的各种业务组件便捷、可靠地进行组合搭建,能够更加从容地面对业务产品的变化。

-

多面全局型客户管理

在金融行业,对企业客户和个人客户的管理相当重要,对客户的基本信息、财务信息、关联企业关系、客户贷款信息、客户历史项目等信息以及对黑名单客户以及重点关注客户进行管理,能够通过多个关键字段自动识别客户与客户之间的关联关系,并通过系统提示、预警或查询等方式,清晰地展示给系统用户;对客户资源进行资信评级,消除客户对公司潜在的风险。

-

全方位的风险预警管理

风险预警管理通过收集相关的资料信息,监控风险因素的变动趋势,提供风险指标设置与预警功能,智能评价各种风险状态偏离预警线的强弱程度,向决策层发出预警信号并提前采取预控对策。

-

科学客观的评价管理

采用先进的评级方法对客户进行信用评估,并生成详尽的反映客户定性风险评价值和定量风险评价值的客户信用评估报告。

信用评级是指按照规范化的程序,采用一定的分析技术,给出关于受评对象的信用风险的判断意见,并将结果用一个简单的符号表示出来。

-

辅助管理层科学决策、加速业务和服务创新

通过数据报表,实现整个金融业务过程数据的实时获取、准确分析,数据统计,数据分析功能,建立统一实时的快速在线统计查询系统,提供实时、动态、准确的业务数据。通过设计不同的报表、图表,公司管理人员能及时查询业务量、保费、风控指标等数据变化。

-

有效提高工作效率、提升企业品牌形象

以信息化手段替代开展业务的传统方式,以智能化的处理机制扩大信息采集面,替代人力智能分析潜在风险隐患,实现跨地域、零距离业务协同,有效降低运营成本、提高工作效率。为金融服务机构带来管理上的提升,同时也可提升品牌形象;

企业品牌形象的提升可进一步增强客户的信任度,有利于类金融机构的进一步拓展。